|

Глава IX. ОСНОВИ БАНКІВСЬКОГО ПРАВА ПРОВЩНИХ ЗАРУБІЖНИХ КРАЇН

§ 1. Суть банківського права провідних зарубіжних країн

§ 2. Правова регламентація банківської діяльності в зарубіжних країнах

§ 3. Організація і функціонування провідних банківських систем зарубіжних країн

§ 4. Інститут банківської таємниці в зарубіжному законодавстві

§ 1. Суть банківського права провідних зарубіжних країн

В економічному розвитку будь-якої країни важливе місце посідає банківська діяльність — основний елемент функціонування фінансової системи країни. Виступаючи важливим інструментом фінансово-кредитного механізму держави, банківська діяльність сприяє мобілізації та використанню коштів, здійсненню різноманітних банківських операцій, забезпечує виконання фінансових зобов’язань перед державою та суб’єктами господарювання.

Здійснення державою політики жорсткого регулювання банківської діяльності, створення чітко організованої банківської системи і належного порядку виконання банківських операцій свідчить про специфічний характер банківської діяльності та важливу роль держави в регулюванні банківських правовідносин. Банківська діяльність — це передбачена законодавством система дій спеціальних суб’єктів, які здійснюються ними як учасниками єдиної банківської системи з приводу грошей, цінних паперів та валютних цінностей, що виконують функцію платежу, зберігання і товару (кредиту). За своїм змістом банківська діяльність складається з комплексу банківських операцій і угод, які здійснюються кредитними організаціями.

Виходячи з наведеного вище визначення банківської діяльності, можна стверджувати, що все, чим займаються банки, слід вважати банківською діяльністю, а всі правовідносини, які виникають у процесі організації та здійснення банківської діяльності з участю банків, необхідно розглядати як предмет банківського права.

Об’єктом регулювання з боку банківського права виступає специфічна група суспільних відносин, предметом якої є банківська діяльність. Банківське право — найважливіша галузь права в правовій системі будь-якої держави ринкового типу. Дослідження механізму правового регулювання банківської діяльності будь-якої країни має на меті ознайомлення з теоретичними і практичними аспектами правового забезпечення банківської діяльності в зарубіжних країнах. Банківське право зарубіжних країн перебуває на різних щаблях розвитку. Предмет застосування, зміст і регламентація банківського права визначаються в країнах по-різному, а державні інститути конкретної країни зорієнтовані на регулятивний вплив на банківську систему.

У США при визначенні банківського права виходять з того, що “... банківське право — це дуже багатогранний термін. Він охоплює не тільки загальні принципи організації та діяльності банків, а й сукупність норм, що регулюють порядок здійснення фінансових та пов'язаних з ними послуг”.

Банківське право США — одна з найбільш містких та складних сфер господарського права, а банківська діяльність контролюється і регулюється більш ретельно, ніж будь-яка інші сфера економічної діяльності держави.

Французькі вчені вважають, що “банківське право Франції складається з правил, що закріплюють статус підприємств, які займаються “торгівлею грошами”, і підприємств, які сприяють їх діяльності. Отже, це право професійне”.

К. Гавалда і Ж. Стуфле підкреслюють, що об’єктом банківського права є визначення правового становища банків, тобто організацій, які професійно, на постійній основі здійснюють банківські операції та правове регулювання самих банківських операцій. Пізніше вони сформулювали поняття кредитного права і розглядають банківське право як частину кредитного права.

Російські юристи вважають, що банківське право є сукупністю норм, які регулюють правові відносини в галузі банківської діяльності, тобто встановлюють правове становище самих банків та інших кредитних організацій, які регулюють публічні відносини банків, а також приватно-правові відносини банків з клієнтами.

Незважаючи на різні підходи при визначенні банківського права в зарубіжних країнах, суть банківського права залишається незмінною — це визначення правового статусу банків та здійснення ними на постійній професійній основі банківських операцій.

Отже, банківське право в зарубіжних країнах — це найважливіша галузь права, що становить собою систему правових норм, які регулюють банківську діяльність, а саме: порядок організації та функціонування банків і банківської системи конкретної держави, тобто публічні відносини банків, а також порядок здійснення ними банківських операцій, їх приватноправові відносини з клієнтами.

Банківське право в країнах з ринковою економікою виступає самостійною галуззю права. Це проявляється в тому, що для неї характерні особливий об’єкт регулювання, специфічні суб’єкти та існування розгалуженого і повноцінного банківського законодавства. Об’єктом регулювання з боку банківського права тут виступає специфічна група суспільних відносин — банківські правовідносини, предметом яких є банківська діяльність. Банківські правовідносини різноманітні як за змістом, так і за своїм неоднорідним характером. Така неоднорідність банківських правовідносин визначається як змістом регулювання (розрахункових, кредитних, валютних відносин тощо), так і насамперед наявністю суб’єктів, які беруть участь у цих відносинах (держава, центральні банки країн, комерційні банки, різноманітні спеціалізовані кредитно-фінансові установи тощо).

Неоднорідність суб’єктів банківського права в зарубіжних країнах призводить до виникнення неоднорідних за своєю природою банківських правовідносин, які, в свою чергу, зумовлюються специфікою застосовуваних методів правового регулювання таких правовідносин, а саме в поєднанні організаційних та майнових елементів. В одних випадках суб’єкти банківського права виконують організаційні функції. Наприклад, активно втручаються в економічне життя країни, приймаючи нормативні акти, що регулюють банківську діяльність, а кредитні організації, юридичні та фізичні особи зобов’язані додержувати їх. Крім того, суб’єкти банківського права є безпосередніми учасниками майнових відносин; їхні відносини характеризуються рівністю їх правового статусу (при кредитних угодах або випуску емітентом цінних паперів).

Для банківського права зарубіжних країн характерним є розгалужений масив правових актів, що регулюють різні аспекти банківської діяльності в країні. Причому серед джерел цієї галузі значне місце посідають закони, які є основним регулятором банківських відносин, хоча деякі аспекти цих відносин можуть регламентуватися відомчими актами, судовими прецедентами.

Банківське право зарубіжних країн має комплексний характер. Ця галузь за змістом досить об’ємна й охоплює комплекс тісно пов’язаних між собою інститутів: правові основи організації та функціонування банківської системи країни, банківські операції, валютне регулювання, правове регулювання випуску та обігу цінних паперів, правові основи банківського аудиту тощо. Крім того, багатогранність банківської діяльності дає підставу включати до банківського права також норми інших галузей права, що стосуються банківської діяльності (наприклад, правила здійснення грошових операцій, механізм примусового забезпечення банківських зобов’язань, питання акумуляції платежів та зборів тощо). Комплексним є і метод банківського права зарубіжних країн.

Важливою тенденцією розвитку банківського права зарубіжних країн є інтернаціоналізація системи банківської діяльності. Банківське право та банківські системи в різних країнах мають істотні відмінності, зумовлені специфікою історичних, економічних та політичних факторів. Водночас, банківське право різних країн перебуває у постійній взаємодії, взаємозалежності, взаємно впливаючи одне на одного (розширення мережі банків країни за кордоном та проникнення іноземних банків та їх дочірніх установ на територію інших країн, інтернаціоналізація банківського бізнесу, розвиток співробітництва країн щодо формування загальних стандартів банківського регулювання; формування єдиного ринку банківських послуг тощо). Все це закономірно впливає на правову систему будь-якої держави.

Особливого значення для розвитку банківського права зарубіжних країн набуває міжнародне та європейське співробітництво в галузі правового регулювання банківської діяльності. Початок міжнародного співробітництва в галузі банківського регулювання відносять до 1975 р. коли було створено орган міжнародного співробітництва держав у галузі банківського регулювання — Базельський комітет з банківського нагляду, до складу якого на сьогодні входять представники центральних банків дванадцяти держав. Метою Базельського комітету було сформулювати однакові підходи до суттєвих питань банківського регулювання завдяки виробленню рекомендацій і обміну інформацією між органами банківського нагляду держав, що входять до нього. За час існування Базельський комітет розробив низку документів (Конкордат 1975 р.. Мінімальні стандарти з нагляду за міжнародними банківськими групами та їх трансграничними установами 1992 р. тощо), які хоча й не є формально юридичними актами, проте містять у собі елементи юридичної обов’язковості.

У квітні 1997 р. Базельський комітет підготував документ “Базові принципи ефективного нагляду за банківською діяльністю”, у якому сформульовано 25 принципів, що визначають засади організації ефективності банківського нагляду і регулювання в державах — членах ЄС.

Базельські принципи розроблені країнами “великої десятки” за участю представників органів банківського нагляду з 15 країн, включаючи Росію та Швейцарію, та схвалені керівниками центральних банків країн “великої десятки”. Органам банківського нагляду в усіх країнах запропоновано керуватися цими принципами. В основному вони містять стандартні вимоги, що вже застосовуються у розвинених країнах, зокрема, вимоги щодо мінімального розміру банківського капіталу та його складових; перевірки органами нагляду грошової політики, оперативної звітності банку і виконуваних ними процедур, пов’язаних з наданням кредитів та інвестуванням капіталів, управлінням кредитним та інвестиційним портфелями; перевірки факту наявності у банку загальної політики управління ризиками.

Країни прагнуть інкорпорувати вироблені Базельським комітетом принципи до свого національного банківського права. Україна також співпрацює з Європейським Союзом у банківській сфері, про що свідчать укладені угоди про партнерство з ЄС, метою яких є адаптація банківського законодавства України до європейських стандартів.

Європейське співробітництво в галузі банківського регулювання розвивалося через інституційний механізм міждержавного характеру, основи якого були закладені в Римському договорі 1957 р. про створення Європейського Співтовариства (нині Європейського Союзу). Останнім часом спостерігається – підвищення ролі Європейського Союзу і Європейської Комісії, діяльність яких спрямована на гармонізацію банківського права і практики своїх держав-членів, прийняття ними нормативних актів, що мають юридичну силу і, отже, обов’язковий характер. У ст. 100 Римського договору 1957 р. передбачено зближення законодавчих положень, приписів і адміністративних дій держав-членів, які прямо стосуються створення і функціонування загального ринку.

Універсальний рівень співробітництва країн Європейського Союзу передбачає об’єднання зусиль держав для скоригування свого банківського законодавства з урахуванням вимог загальноєвропейського права (Римський договір 1957 р.. Маастрихтський договір 1992 р.), а в майбутньому додержання вимог, пов’язаних зі створенням банківського ринку Європейського Союзу з єдиною валютою. З 1 січня 2002 р. євро у вигляді банкнот і монет стала законним засобом платежу єдиною валютою у країнах Європейського валютного союзу.

Нині в Європейському Співтоваристві провадиться активна робота зі створення Єдиної бази даних нормативних документів цього. Союзу в банківській і фінансових сферах, координації банківського законодавства країн — членів Європейського Союзу.

Отже, банківське право провідних зарубіжних країн багато в чому відображає процес інтернаціоналізації правового регулювання банківської діяльності, враховуючи розвиток міжнародних економічних відносин та інтеграцію фінансових ринків країн у ці процеси.

§ 2. Правова регламентація банківської діяльності в зарубіжних країнах

Банківська діяльність у країнах з ринковою економікою набула свого правового виявлення в численних законодавчих і нормативних актах різної юридичної сили. Ці джерела банківського права надзвичайно різноманітні за змістом, формою і значенням у правовому регулюванні банківських правовідносин. З одного боку, основою банківського законодавства в зарубіжних країнах є система статутних законів, тобто таких, які визначають правове становище банків (центрального і комерційних банків), а з іншого — це група законів та нормативних актів, що регулюють різні аспекти банківської діяльності, встановлюючи режим здійснення банківських операцій на території відповідної держави.

Для банківського права зарубіжних країн характерним є використання широкого спектра різних за юридичною природою джерел, що визначається специфікою суб’єктів, об’єкта і методів банківського регулювання. До джерел банківського права слід віднести:

1. Національне банківське законодавство, що становить систему нормативних актів, норми яких регулюють банківські правовідносини. Це насамперед закони. Наприклад, у США діє розвинена система законодавчих актів, що характеризується ретельністю правової регламентації всіх сторін банківської діяльності. Це Закон про національну валюту (1863 р.). Закон про діяльність національних банків (1864 р.), Закон про Федеральний резерв (1913 р.). Закон Єджа про міжнародні банківські операції (1919 р.), Закон Макфеддена про діяльність іноземних банків (1927 р.), Закони про фінансову діяльність (1933 р,, 1935 р.). Закон про емісію цінних паперів (1933 р.), Закон про кредитування власників житла (1933 р.). Закон про банківську холдингову компанію (1956 р.), Закони про злиття банків (1960 р., 1966 р.). Закон про вірогідну інформацію в кредитуванні (1968 р.). Закон про рівні кредитні можливості (1974 р.), Закон про правильне погашення кредиту (1977 р.). Закон про право на фінансову таємницю (1978 р.), Закон про дерегулювання депозитних установ і контроль за грошовим обігом (1980 р.). Закон про Федеральну резервну систему США (1995 р.) тощо Найбільшим за обсягом законодавчим актом, де значна частина статей присвячена регулюванню банківських угод, є Єдиний торговий Кодекс США (1962 р.), який називають “кодексом банкірів”.

Слід зазначити, що законодавство США, регулюючи банківську діяльність, протягом півстоліття залишалося незмінним, тобто характеризувалося стабільністю і консерватизмом правових актів. Лише в 70-80-х роках законодавчі органи США переглянули правові обмеження і надали банкам можливість більш ефективно працювати в умовах жорсткої конкуренції. Деякі зміни банківського законодавства щодо його лібералізації було проведено останніми роками.

Порівняно із законодавством США банківське законодавство Німеччини завжди відзначалося лібералізацією правового регулювання в цій сфері. Серед банківських законів можна назвати Закон про Німецький Федеральний банк (від 16 липня 1994 р.), Закон про банки Федеративної Республіки Німеччини (1957 р.). Закони про кредитну справу (1976 р., 1993 р.). Закон про Німецький кооперативний банк (1975 р.), Закон про Німецький компенсаційний банк. Закони про ощадні каси.

В інших європейських країнах також діють закони, що визначають правове становище банків, наприклад у Франції — закони “Про Статут Банку Франції (1993 р.), “Про діяльність і контроль за діяльністю кредитних установ” (1993 р.). У Великій Британії діє Закон про націоналізацію (1946 р.), Закон про банківську діяльність (1987 р.) та Закон про Банк Англії (1998 р.) а правове положення банків, що діють у формі торгового товариства, регулюється законодавством про торгові товариства. У Швейцарії діяльність банків, їх регулювання і контроль визначаються відповідно до Федерального банківського закону про банки і ощадні каси (від 8 листопада 1934 р.).

Законодавчу основу функціонування сучасної банківської системи Росії було створено в 1990 р. з прийняттям законів “Про Центральний банк Російської Федерації” та “Про банки і банківську діяльність”. Федеральний Закон РФ “Про Центральний банк Російської Федерації” від 31 липня 1998 р. містить більш чіткий і докладний опис функцій головного банку країни, надав право Центральному банку Росії видання нормативних актів, обов’язкових для виконання всіма юридичними і фізичними особами й органами державної влади. Федеральний Закон РФ “Про банки і банківську діяльність” в редакції від 31 липня 1998 р. визначає такі основні принципи: лібералізація ведення банківської діяльності; посилення заходів щодо забезпечення сталості банківської системи Росії; наближення положень закону до норм прямої дії.

Важливе місце в ієрархії джерел банківського права посідають комерційні (торгові) кодекси провідних зарубіжних країн (Німеччина, США, Франція, Росія, Швейцарія, Японія), де містяться норми, присвячені деяким аспектам регулювання банківської діяльності.

Так, у Цивільному кодексі Російської Федерації є значна кількість статей (кредит, банківський вклад, банківський рахунок, розрахунки, зберігання цінностей у банку, банківська таємниця тощо), які регулюють банківські правовідносини.

У Французькому комерційному кодексі та Німецькому торговому уложенні містяться норми, що стосуються банківських операцій.

Джерелами правового регулювання банківської діяльності в зарубіжних країнах іноді виступають нормативні акти, що видаються главами держав і органами виконавчої влади (постанови уряду, акти фінансових органів). У Росії, наприклад, укази Президента Російської Федерації регулювали питання валютних відносин. Актами уряду часто вводяться валютні обмеження. Так, у 1971 р. в Швейцарії було прийнято акт, який надав уряду можливість вживати заходів щодо захисту валютної системи країни без консультацій з парламентом.

Значний за обсягом блок банківського законодавства становлять положення, інструкції, правила, що видаються банками, а також численні формуляри, які використовуються в банківській практиці для оформлення банківських угод, акти локального регулювання (наприклад, статути банків та їх асоціацій), правила обслуговування клієнтів, про служби банку. Істотне значення для банківського права становлять правові звичаї та звичаї ділового обороту.

2. Міжнародні конвенції та договори в сфері банківського права, ратифіковані парламентами країн, також відносять до джерел банківського права. Наприклад, Женевські вексельні конвенції 1930 р. (Про Єдиний вексельний закон). Женевські чекові конвенції 1931р. (Про Єдиний закон про чеки), Оттавська конвенція УНІДРУА 1988 р. (Про міжнародний факторинг), Маастрихтський договір 1992 р.

3. Міжнародні звичаї, що сформувалися в міжбанківській практиці і стають об’єктами міжнародної уніфікації в рамках Міжнародної торгової палати (МТП), є актами неофіційної кодифікації міжнародних звичаїв. У банківському праві до них можна віднести Уніфіковані правила МТП по інкасо в редакції 1995 р.. Уніфіковані правила і звичаї МТП для документарних акредитивів у редакції 1993 р.; Уніфіковані правила МТП щодо договірних гарантій у редакції 1978 р.

4. У країнах, що належать до англосаксонської правової системи (Велика Британія, США, Канада тощо), де діє прецедентне право, важливу роль у правовій регламентації банківської діяльності відіграє судова та арбітражна практика, тобто рішення судових органів і арбітражів з конкретних справ за участю банків, а також прецеденти, створені Судом Європейського Союзу.

5. Важливим елементом правового регулювання банківської діяльності в різних країнах є нормативно-правові акти міжнародних організацій, що застосовуються на території їх держав-учасниць. Так, з утворенням Міжнародного валютного фонду (МВФ) 1944 р. — міжнародної валютно-кредитної організації, що має статус спеціалізованої установи 00Н, найважливішим джерелом правового регулювання банківської діяльності, особливо центральних емісійних банків, став статут МВФ — документ міжнародно-правового характеру. Статут МВФ виконує важливу роль у розвитку міжнародної торгівлі і валютного співробітництва встановленням норм регулювання валютних курсів і контролю за їх додержанням, регулюванням порядку здійснення системи платежів при укладанні міжнародних валютних угод, міжбанківських угод про порядок ведення розрахунків та інших питань. Прикладом європейського співробітництва в сфері банківського регулювання є Європейський Союз і Європейська комісія, що наділені правом прийняття нормативних актів, які мають юридичне обов’язковий характер для держав — членів ЄС. Сукупність таких актів (в основному, директив, що регулюють банківську діяльність у рамках ЄС) отримала назву європейського банківського законодавства. До числа таких банківських директив слід віднести Директиву ЄС “Про координацію законів., правил і адміністративних положень, що регулюють організацію і ведення бізнесу кредитних організацій” від 12 грудня 1977 р.; Директиву ЄС “Про власні кошти кредитних організацій” від 17 квітня 1989 р.; Директиву ЄС “Про поліпшення нагляду за кредитними організаціями” від 29 червня 1995 р. тощо.

Отже, правова регламентація банківської діяльності в зарубіжних країнах характеризується різноманітністю за юридичною природою джерел банківського права, високорозвиненою системою нормативних актів про банки і банківську діяльність, ретельністю їх правової регламентації та проникненням іноземного елемента в національне банківське законодавство.

§ 3. Організація і функціонування провідних банківських систем зарубіжних країн

Банківська система як складова частина фінансової системи будь-якої держави відіграє вирішальну роль в економічному розвитку країни, є головним механізмом фінансово-кредитних відносин у державі.

Для сучасної практики характерне використання різних моделей організації і функціонування банківських систем зарубіжних країн. Банківські системи різних країн, їх організаційна структура та правове регулювання залежать від багатьох факторів, до яких поряд з історичними, політичними та національними традиціями, слід також віднести рівень розвитку товарно-грошових відносин у країні, загальний економічний розвиток, засоби регулювання грошового обігу тощо.

За сучасних умов практично у всіх країнах з ринковою економікою створені й активно розвиваються дворівневі банківські системи, де на першому рівні функціонує центральний банк країни, який здійснює емісійну, нормотворчу, наглядову та інші види діяльності; на другому — діють комерційні банки, які займаються акумуляцією коштів компаній і підприємств, здійснюють різноманітні банківські операції.

У деяких країнах функціонують трирівневі банківські системи, до яких входять також кредитні інститути небанківського типу (наприклад, страхові компанії, інвестиційні фонди, фінансові компанії тощо). До таких банківських систем належать системи Швейцарії, Японії. Слід зазначити, що до кредитно-банківської системи Німеччини, Франції, США, крім банків, входять також різні кредитні установи — Федеральне відомство нагляду за кредитною справою (Німеччина);

Комітети з банківської регламентації і кредитних установ, а також Банківська комісія (Франція), Рада Керуючих Федеральної Резервної системи. Федеральний комітет відкритого ринку, Управління Контролера грошового обігу і Федеральна корпорація страхування депозитів (США).

Особливістю е й те, що в США переважають приватні кредитно-фінансові інститути (акціонерні), а в країнах Західної Європи та Японії поряд з приватними значне місце посідають напівдержавні, державні і кооперативні кредитно-фінансові установи.

У світовій банківській практиці банківські системи розрізняють також за характером здійснюваних послуг, сутністю банківських операцій, пов’язаних з широким впровадженням електронно-обчислювальної техніки й оргтехніки в банківську сферу. Так, європейські банки здійснюють іпотечні операції, широко використовуючи заставні. У США небанківські кредитні інститути мають такі самі юридичні права, що і банки. У Великій Британії кредитні інститути (небанківські установи) мають певні обмеження в банківській діяльності.

Специфіка побудови банківської системи виявляється і в тому, що в окремих країнах Європи (Німеччині, Франції, Австрії, Італії) не існує чіткого розмежування між комерційними та інвестиційними банками, що визначається становищем останніх на ринку цінних паперів. У Німеччині, наприклад, банки поєднують короткострокові, депозитно-позичкові і довгострокові інвестиційні операції. У США кредитні та інвестиційні банківські операції чітко розмежовані. Інвестиційні банки виконують операції з державними і корпоративними цінними паперами, а комерційним банкам заборонено виконувати операції на фондовому ринку з корпоративними цінними паперами. У Великій Британії функції комерційних та інвестиційних банків також чітко розділені. Інвестиційні банки мають право звертатися до Банку Англії за. централізованими кредитами і працюють із залученими коштами комерційних банків.

Світова практика виробила два принципи побудови комерційних банків:

— принцип сегментування, коли банківська діяльність обмежена певним видом операцій чи сектором грошового ринку;

— принцип універсальності, коли будь-які обмеження на діяльність банків на грошовому ринку знімаються.

Принцип сегментування чітко простежується в банківському законодавстві США та Японії, де банкам, по суті, заборонено здійснювати операції з цінними паперами корпорацій, з нерухомістю, страхові операції тощо. В більшості країн Західної Європи такі обмеження знято і банки другого рівня можуть надавати будь-які фінансові послуги на грошовому ринку.

У світовій практиці існують різні підходи до організації банківського нагляду. Звідси виділяють три групи країн, які відрізняються місцем і роллю центрального банку в управлінні і способом побудови наглядових структур у державі.

Перша група — це країни, у яких контрольні функції здійснює центральний банк (Австралія, Ісландія, Італія, Іспанія, Португалія).

Друга група — це країни, у яких контрольні функції виконуються не центральним банком, а іншими органами (Австрія, Данія, Канада, Норвегія, Швеція, Фінляндія).

Третя група — це країни, у яких контрольні функції здійснюються центральним банком спільно з іншими органами:

Швейцарія — Центральний банк. Федеральна Банківська комісія та Швейцарська банківська асоціація; Франція — Банк де Франс спільно з Банківською, комісією;

Німеччина — Німецький Федеральний банк спільно з Федеральним відомством нагляду за кредитною справою;

США — Федеральна Резервна система спільно з Міністерством фінансів — Казначейством через Контролера грошового обігу із незалежним агентством — Федеральною корпорацією страхування депозитів.

У практиці зарубіжних країн центральні банки відрізняються не тільки правовим статусом та їх роллю в кредитній системі держави, а й дуже різноманітні за правовими формами, власністю на їх капітал, ступенем незалежності від виконавчої влади тощо.

Здебільшого центральні банки є державними, капітал яких належить державі (Велика Британія, Франція, Німеччина, Канада, Росія тощо); акціонерними (США, Італія); деякі центральні банки мають змішану форму власності (Австрія, Бельгія, Японія), коли частина капіталу належить державі, а частина перебуває в руках юридичних і фізичних осіб. Так, 50% статутного капіталу Австрійського національного банку належить державі, а решта — комерційним банкам, страховим компаніям та іншим організаціям.

Велике значення для забезпечення стабільності економічного розвитку держави має ступінь незалежності центрального банку від виконавчої влади, який у різних країнах різний. Найбільш незалежні від державних органів центральні банки Австрії, Німеччини та Швейцарії. В законодавстві цих країн відсутні норми, що дають змогу уряду втручатися в грошово-кредитну політику, здійснювану центральним банком. Певною самостійністю користуються банки, які за законом підзвітні законодавчим органам (Канада, США, Нідерланди, Японія). В законодавстві Японії чітко передбачено право державних органів скасувати рішення центрального банку. Найбільш залежним від виконавчих органів є центральний банк Італії, де в законодавстві закріплено право уряду на втручання в діяльність цього банку.

Відповідно до Маастрихтських угод європейські держави — члени Європейського Союзу зобов’язані привести свої закони про центральні банки до єдиного знаменника, “тобто центральні банки повинні бути виведені з-під контролю виконавчої влади”. Першою це завдання вирішила Франція, прийнявши 4 серпня 1993 р. Закон про Статут Банку Франції, згідно з яким центральна банківська установа країни одержала повну незалежність від уряду при виконанні своїх функцій у здійсненні монетарної політики.

Принципове значення має також чітке розмежування державою фінансової і банківської систем країни, тобто йдеться про обмеження можливостей уряду країн користуватися коштами центрального банку. В багатьох країнах пряме кредитування держави, тобто надання банківської позики для покриття бюджетного дефіциту практично відсутнє (США, Японія, Канада, Велика Британія, Швеція, Швейцарія) або законодавче обмежене (Німеччина, Нідерланди, Франція). Основними кредиторами держави виступають не центральні, а комерційні банки та інші фінансово-кредитні установи, компанії, населення.

Отже, незважаючи на різноманітність і специфічність банківських систем зарубіжних країн, вони не функціонують ізольовано одна від одної, а навпаки перебувають у постійній взаємозалежності і взаємозв'язку. Розвиток світової економіки і міжнародних економічних відносин, формування трансгра-ничного ринку банківських послуг зумовили потребу в міжнародному співробітництві в галузі правового регулювання банківської діяльності і, зокрема, в регламентації функціонування банківських систем, враховуючи інтернаціоналізацію системи банківської діяльності, наявність у національних банківських системах “іноземного елемента”.

Розглянемо докладніше структуру і функції банківських систем провідних зарубіжних країн:

Велика Британія. Банківська система Великої Британії Є однією з розвинених у світі. Вона характеризується високим ступенем концентрації та спеціалізації капіталу, добре розвиненою банківською інфраструктурою, тісним зв’язком з міжнародним ринком позикових капіталів.

Банківська система Великої Британії є дворівневою і включає:

- Банк Англії — центральний банк країни, який виступає головною ланкою банківської системи;

- депозитні, кредитні та торгові банки, кожний з яких має визначену спеціалізацію та специфічні ознаки;

- фінансово-кредитні установи небанківського типу, до складу яких входять: страхові компанії, інвестиційні фонди, фінансові компанії, кредитні, будівельні кооперативи і товариства, пенсійні фонди, довірчі пайові фонди, ощадні інститути тощо.

Банківську систему Великої Британії очолює Банк Англії, який було засновано як акціонерну компанію в 1694 р. У 1946 р. його було націоналізовано.

На сьогодні Банк Англії виконує всі функції центрального банку і відіграє важливу роль у регулюванні грошово-кредитної та валютної сфери, в управлінні державним боргом.

Відповідно до законів про банківську діяльність (1979 р. і 1987 р.) Банк Англії володіє правом надання статусу банку різним фінансовим корпораціям, має право анулювати цей статус у діючих банків. Банк Англії є єдиним банком країни, який наділений правом емісії банкнот. Центральний банк Великої Британії має право надавати комерційним банкам рекомендації та директиви, узгоджені з міністерством фінансів. Крім того, він може вимагати від комерційних банківських організацій надання необхідної інформації з метою перевірки діяльності їх.

Банк Англії керує рахунками казначейства, видає касові кредити і займається розміщенням державних цінних паперів. Відповідно до законодавства державне казначейство формально має право надавати розпорядження Банку Англії, однак фактично ніколи це право не використовує. На практиці Банк Англії працює в тісному контакті з казначейством. У 1998 р. законодавче закріплено незалежність Банку Англії, однак уряд має право контролювати його діяльність.

Банк Англії має вирішальний вплив на стабільність національної валюти, забезпечує надійність банківських установ, дієвість платіжно-розрахункового механізму, що загалом визначає ефективність функціонування економіки країни. Важливе місце в банківській системі Великої Британії посідають комерційні банки. Нині в країні виділяють такі види комерційних банків:

Депозитні банки, які приймають вклади і видають коротдострокові позики під заставу надійних цінних паперів. До цих банків належать також найбільші банківські монополії — клірингові банки, що домінують у депозитно-позикових операціях у середині країни. Клірингові банки — це банки “великої четвірки” — НЄШНЛ Вестмінстер бєнк, Ллойдс бєнк, Мідленд бєнк і Барклейз бєнк. Клірингові банки уклали між собою угоду про зарахування взаємних вимог і активно працюють у системі зарахування платіжних документів та цінних паперів, що здійснюються через Лондонську розрахункову палату. Депозитні банки є основою банківської системи Великої Британії, вони мають близько 15 тис. відділень і належать до числа універсальних, що надають своїм клієнтам широкий вибір банківських операцій та послуг.

Торгові банки діють у сфері зовнішньої торгівлі і займаються міжнародними кредитно-фінансовими операціями, поєднують депозитно-позикові операції для обмеженої кількості клієнтів з емісійно-засновницькою діяльністю, а також консультаційними послугами корпораціям. Вони організують консорціуми, керують портфелями цінних паперів, виступають посередниками в операціях злиття і поглинання компаній, відіграють важливу роль на валютному ринку і ринку золота. До торгових банків належать два найбільших та найстаріших банки — “Ротшильд” і “Самуель Монтегю”, які виступають активними учасниками ринку золота.

Іноземні банки — це найчисленніша група банківських установ (приблизно 800), створених на території Великої Британії, капітал яких належить іншим країнам. Іноземні банки спеціалізуються на операціях на євроринку, кредитують іноземні та транснаціональні компанії, фінансують зовнішню торгівлю, консультують компанії з питань іноземних інвестицій тощо.

Банки Співдружності — офіційна назва колишніх британських колоніальних банків. Штаб-квартири їх знаходяться у Великій Британії, а діють у країнах Європейського Союзу. У складі провідних клірингових банків ці установи виконують функції спеціальних міжнародних підрозділів.

Національний ощадний банк заснований у 1861 р., акумулює заощадження населення через мережу поштових відділень. Банк проводить два види рахунків — звичайні та інвестиційні, всі кошти інвестує у державні цінні папери.

Особливим банківським статусом наділені два найбільших банки країни: Національний ощадний банк і Національний Жиробанк, що надають послуги, якими користуються тільки державні відомства і місцеві органи влади при розрахунках з населенням.

Національний ощадний банк виконує всі основні операції комерційних банків, а Національний Жиробанк є державним підприємством, створеним для розрахунків через поштові відділення і є конкурентом для комерційних банків.

До нижнього рівня банківської системи Великої Британії також належать спеціальні фінансово-кредитні установи, а саме: облікові (дисконтні) доми, які виконують операції з дисконтом векселів на грошовому ринку, займаються продажем і купівлею короткострокових державних облігацій, зобов’язань муніципалітетів, строкових депозитів і депозитних сертифікатів.

Фінансові доми спеціалізуються на кредитуванні, продажу в розстрочку споживчих товарів і деяких видів промислового обладнання. Ресурси фінансових домів формуються за рахунок короткострокових депозитів. Ці установи акумулюють кошти промислових торгових фірм, банків, населення. Останнім часом фінансові доми почали активно займатися лізинговими операціями.

Будівельні товариства акумулюють найбільшу частину заощаджень населення. Ресурси будівельних товариств вкладаються переважно в довгострокове кредитування будівництва або купівлю житлових будинків, у цінні папери. Нині серед будівельних товариств відбувається процес централізації, вони почали займатися багатьма банківськими операціями, торгівлею нерухомості.

Страхові компанії та пенсійні фонди, крім своєї професійної спеціалізації — страхування і приватного пенсійного забезпечення, спрямовують акумульований позиковий капітал у довгострокові інвестиції. Зазначені установи створюються як державними корпораціями, так і приватними фірмами, акумулюють досить великі кошти. На сьогодні страхові компанії становлять самостійну ланку кредитної системи, розвиток якої заохочує уряд.

Інвестиційні трасти займаються виключно операціями з цінними паперами. Їх капітал створюється внаслідок акумулювання коштів приватних інвесторів за допомогою емісії акцій і облігацій. Сформований капітал вкладається у цінні папери інших компаній.

Довірчі пайові фонди, як і інвестиційні трасти, акумулюють грошовий капітал і вкладають його в цінні папери. Однак на відміну від інвестиційних трастів пайовики в будь-який час можуть продавати свій пай провідній компанії, у зв’язку з чим Капітал пайових фондів може змінюватися.

У банківській системі Великої Британії важлива роль належить Фонду захисту депозитів, до якого всі кредитні установи зобов’язані здійснювати відрахування. У разі банкрутства кредитної установи Фонд захисту депозитів сплачує його вкладникам певне страхове відшкодування. Наявність у банківській системі Великої Британії кредитних установ небанківського типу, функціонування клірингових і торгових банків, дисконтних домів, а також ліцензійних організацій, що приймають депозити, відсутність антимонопольного законодавства робить британську банківську систему унікальною.

Німеччина. Кредитно-банківська система Німеччини має дворівневу будову, верхній рівень — Німецький Федеральний банк; нижній рівень — система комерційних банків та спеціалізованих кредитних установ, кількість яких становить 4,5 тис., а кількість їх відділень у країні — майже 49 тис. Німецький Федеральний банк (Доиче Бундесбанк) має центральне правління у Франкфурті-на-Майні, дев’ять земельних центральних банків як головних управлінь і майже 200 головних відділень і філій. Центральний банк виступає безпосередньо як федеральна юридична особа публічного права і на 100% належить федерації. Компетенція і завдання центрального банку країни визначаються Законом про Німецький Федеральний банк у редакції від 16 липня 1994 р. Відповідно до зазначеного Закону завданням Німецького Федерального банкуй є регулювання за допомогою валютно-грошових інструментів грошового обігу і кредитного забезпечення господарства зЯ метою збереження стабільності валюти, а також турбота про банківське виконання системи розрахунків у країні та з іншими державами.

Грошово-кредитна політика Німецького Федерального банку розробляється Центральною Радою банку, до складу якої входять члени правління федерального банку і президенти земельних центральних банків. Члени правління призначаються Президентом країни згідно з пропозицією федерального уряду, а президенти земельних центральних банків — Президентом країни за пропозицією Бундесрата. Головою Ради Центрального банку і правління (виконавчого органу) є президент і віце-президент Німецького Федерального банку.

Німецький Федеральний банк належить до найнеза-лежніших центральних банків у світі, він не підпорядковується ні уряду, ні законодавчому органу. Виконуючи головне завдання, Федеральний банк підтримує загальну економічну політику федерального уряду, будучи незалежним при виконанні своїх повноважень від розпоряджень уряду. Одночасно чинний закон зобов’язує Німецький Федеральний банк консультувати уряд з важливих валютно-політичних питань і за його вимогою надавати необхідну йому інформацію.

Повноваження Федерального банку й уряду чітко розмежовані, Федеральний банк відповідає за монетарну політику, а уряд — за фіскальну.

Для забезпечення тісного співробітництва між Радою центрального банку і федеральним урядом уряд зобов’язаний при обговоренні заходів, що мають велике значення для грошової політики, залучати до цієї роботи Президента Федерального банку. Крім того, федеральний уряд має право брати участь у всіх засіданнях Ради банку. Однак уряд не має права голосу, але може подавати заяву або навіть вимагати, щоб будь-яке рішення Ради центрального банку не мало чинності протягом двох тижнів. Німецька модель центрального банку є базовою для країн Європейського Союзу.

До нижнього рівня банківської системи Німеччини належать:

— комерційні (універсальні) банки, в тому числі гроссбан-ки, провінційні банки;

— ощадні банки;

— кооперативні центральні банки;

— кредитні товариства;

— банки спеціального призначення (державні і приватні іпотечні банки);

— поштові та комунальні банки;

— жироцентралі.

Комерційні (універсальні) банки виконують операції з прийому коштів у депозити, надають коротко-, середньо- та довгострокові позики малому і середньому бізнесу, великим корпораціям, федеральним і місцевим органам влади, виконують фінансові і трастові операції, операції з дорожніми чеками, розрахунково-касове обслуговування клієнтів, надають електронні та брокерські послуги. Комерційні банки також виступають власниками капіталу корпорацій, здійснюють емісію і розміщення цінних паперів, створюють і володіють інвестиційними фондами тощо Провідна роль у банківській системі Німеччини належить комерційним універсальним банкам (гроссбанкам) — Дойче Банку, Дрезднер Банку і Комерцбанку, які здійснюють практично всі види банківських операцій, за винятком емісії банкнот і надання іпотечного кредиту.

Загалом для комерційних банків Німеччини характерним є посилення процесів універсалізації діяльності їх (90% всіх банків належать до категорії універсальних, на які припадає понад 3/4 усіх банківських депозитів).

Нині зростає роль комерційних банків у наданні клієнтам економічної інформації: з розширенням діяльності клієнтів на міжнародному ринку збільшився обсяг послуг консультативного характеру, включаючи складання фінансово-економічних звітів про стан справ у зацікавленій клієнта країні, пошук потенційних партнерів, надання інформації юридичного характеру тощо. Заслуговує на увагу досвід Німеччини, яка створила поза мережею звичайних кореспондентських відносин філії та представництва банків (понад 60) — так зване “комплексне обслуговування” за кордоном.

До системи комерційних банків належать також:

- близько 350 приватних банків (кредитні банки), до яких входять три великих, регіональні та інші приватні банки, філії іноземних банків;

- приблизно 3 тис. кооперативних банків: народні банки, сільськогосподарські каси та їх центри;

- понад 70 публічно-ощадних кас і земельних банків (жироцентралі);

- спеціалізовані банки: іпотечні, споживчого кредиту, будівельні ощадні каси тощо.

Особливе місце в банківській системі Німеччини посідають спеціалізовані банки: іпотечні банки та інші кредитні установи надають позики під заставу нерухомості, банки спеціального призначення — позики з розстрочкою платежу, а кредитні кооперативи — позики для індивідуального житлового будівництва.

Належне функціонування кредитно-банківської системи Німеччини неможливе без чіткого регулювання і нагляду. Цю функцію виконують Німецький Федеральний банк і Федеральне відомство нагляду за кредитною справою, яке здійснює державний нагляд за всіма кредитними установами. Федеральне відомство є самостійним федеральним верховним органом, який керує системою кредитних інститутів, видає ліцензії на банківську діяльність, встановлює обов’язкові вимоги для банківських установ, здійснює нагляд за додержанням банківського законодавства і має право вимагати від банків будь-яку інформацію, провадити ревізії, втручатися в оперативну діяльність та видавати розпорядження щодо негайного припинення операцій. У свою чергу, банки зобов’язані інформувати Федеральне відомство про всі зміни щодо їх юридичного статусу, надавати місячні та річні баланси. Федеральне відомство підпорядковується вказівкам і службовому нагляду федерального міністра фінансів. Президент відомства призначається федеральним Президентом за пропозицією федерального уряду.

Побудова німецької банківської системи та її функціонування забезпечують високу стабільність на підставі ефективності диверсифікації і пов’язану з цим високу надійність вкладів у банках.

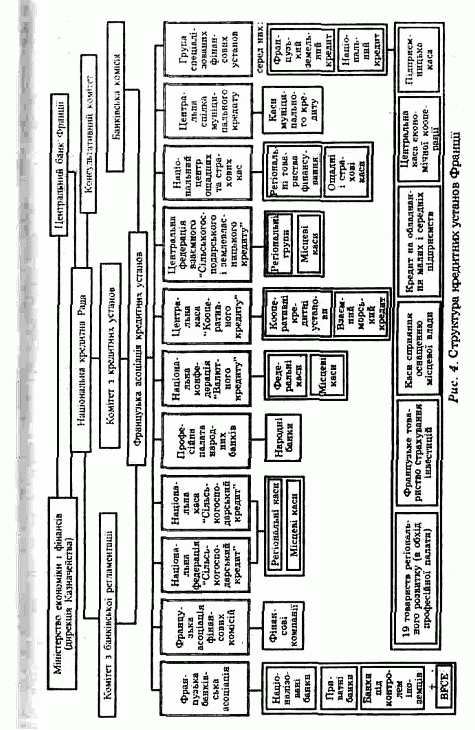

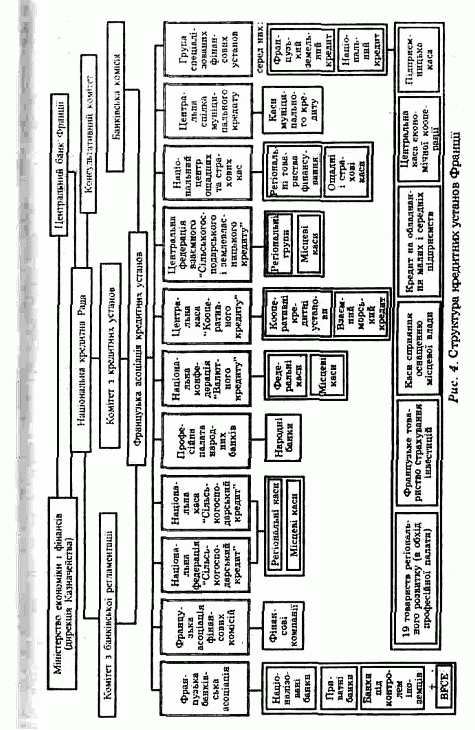

Франція. Для кредитно-банківської системи Франції характерна система державного регулювання банківської справи. Основні ланки включають:

- на верхньому рівні: Центральний банк Франції — Банк де Франс, Центральна кредитна рада. Комітет з банківської регламентації. Комітет з кредитних установ та Банківська комісія;

- на нижньому рівні: комерційні банки різних видів, у тому числі універсальні, народні банки, фінансові компанії, кооперативні кредитні установи, ощадні і страхові каси, товариства взаємного кредиту, каси муніципального кредиту асоціації та союзи тощо (рис. 1)/

До того ж французьке законодавство передбачає створення комерційних банків у таких формах: повне товариство; просте або акціонерне командитне товариство; акціонерне товариство з постійним капіталом.

Керівна роль у структурі органів управління кредитно-банківською системою Франції належить Центральному емісійному банку Франції — Банк де Франс. Відповідно до Закону Франції “Про Статут Банку Франції” у редакції від 4 серпня 1993р. Банк де Франс є державним банком, який зобов’язаний визначати кредитно-грошову політику державні володіє винятковим правом кредитної та готівково-грошової емісії. До компетенції Банк де Франс належать: розробка і реалізація основних напрямів грошово-кредитної політики країни; емісія банкнот; забезпечення чіткої і надійної роботи платіжної системи, її безпеки, турбота про розвиток кредитно-банківської системи в цілому; забезпечення органів управління кредитної системи країни всім необхідним для виконання покладених на неї функцій. Аналіз компетенції Банк де Франс свідчить, що йому відведена роль виконавчого органу в системі органів управління кредитними установами і по суті він опікує всю кредитно-банківську систему Франції.

Статус і організація Банк де Франс суттєво змінилися після налагодження європейського співробітництва в банківській сфері, створення Європейського центрального банку і гармонізації французького банківського законодавства до норм Європейського Союзу. Центральна банківська установа Франції стала незалежною, а взаємовідносини з гілками влади чітко розмежовані. Банк де Франс (як і центральні банки провідних зарубіжних країн) посідає вузлове місце в організації фінансової системи, створює сприятливі умови для її функціонування, визначає грошово-кредитну політику в державі, забезпечує надійність банківського сектора.

Важливу роль в управлінні кредитною системою Франції відіграє Комітет з банківської регламентації, основним завданням якого є розробка і прийняття нормативних актів з різних питань правового регулювання діяльності кредитних установ. Згідно із законодавством до завдань цього Комітету належать: визначення умов, за яких особа може стати акціонером банку; визначення процедури відкриття філії кредитних установ; встановлення мінімального розміру статутного капіталу; визначення умов участі банків у формуванні статутного капіталу інших підприємств; регламентація порядку здійснення банківських операцій, встановлення правил міжбанківської конкуренції, визначення умов організації банками спільних служб; розробка нормативних вимог, що мають на меті гарантування платоспроможності і ліквідності банків, належну структуру їх балансу; встановлення єдиних форм розрахунків, правил бухгалтерського обліку і звітності, а також правил нижнього рівня кредитно-банківської системи; розробка правил банківського кредитування.

Для виконання важливих функцій у сфері управління кредитно-банківською системою Франції створено Комітет з кредитних установ, до складу якого входять: міністр економіки і фінансів (або його представник), керуючий Банк де Франс, голова Банківської комісії (або його представник) і чотири члени, що призначаються міністром економіки і фінансів строком на три роки із числа таких осіб: представника французької асоціації кредитних установ, представника профспілки службовців кредитних установ і двох фахівців у сфері економіки і фінансів, відомих своєю компетентністю. Для виконання покладених на Комітет завдань за ним закріплюються такі повноваження: ліцензування банківської діяльності й окремих банківських операцій, реєстрація кредитних установ; ведення реєстру французьких кредитних установ; регулярна публікація даних про кредитні установи в “Журналі Оффісьєль”; право прийняття актів застосування права, адресованих окремим кредитним установам.

Особливу роль у банківській системі Франції відіграє Банківська комісія — незалежний орган адміністративного нагляду. що виконує функцію “професійної поліції”, завданням якої е контроль і нагляд за додержанням кредитними установами банківського законодавства і застосування відповідних санкцій щодо порушників. Для виконання своїх повноважень Банківська комісія має право вимагати від кредитних установ будь-які відомості, пояснення і документи, надання звітів про їх діяльність, здійснювати перевірку діяльності кредитних установ на місцях.

Банківська комісія діє в складі шести членів: президент — керуючий Банк де Франс (або його представник), директор Казначейства (або його представник), чотири члени, які призначаються міністром економіки і фінансів на шість років з числа таких осіб — члена Державної Ради, члена Касаційного суду і двох видатних фахівців у сфері банківської та фінансової діяльності.

З метою поліпшення функціонування банківської системи Франції в країні створено централізовані служби, які пропонують для користування інформаційні бази даних: Банківська Картотека підприємств, картотека банківських рахунків, централізована служба ризику. Остання займається збиранням інформації про платоспроможність клієнтів, а також накопичує відомості про отримані та непогашені кредити. Будь-який банк, який бажає отримати кредит, має право звернутий за послугами до цієї служби для отримання інформації про фінансовий стан потенційного позичальника.

Отже, організація кредитно-банківської системи Франції свідчить, що вона є досить вдосконаленою системою в механізмі управління кредитними установами в світовій практиці, спрямована на проведення демонополізації процесом управління банківською системою і недопущення монополізму Центрального банку. На верхньому рівні системи діють чотири суб’єкти, які тісно взаємодіють один з одним, функції яких розподілено так, що створено реальний механізм взаємного контролю, виключається концентрація управління цією системою, передбачається можливість здійснення єдиної державної грошово-кредитної політики, усунення безконтрольної діяльності кредитних установ.

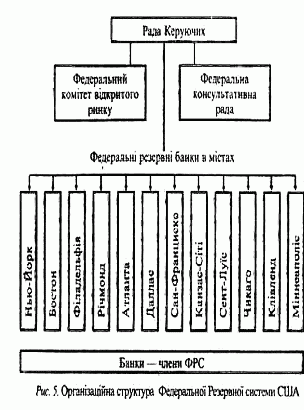

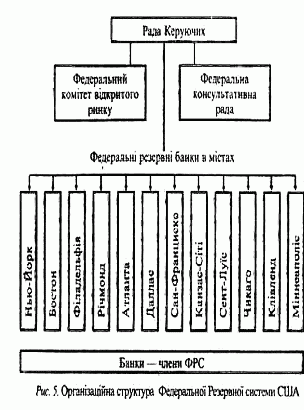

США. Сучасна кредитно-банківська система США е дворівневою і складається з таких основних елементів: на верхньому рівні банківської системи знаходиться Федеральна Резервна система (ФРС), яка включає: Раду Керуючих Федеральної резервної системи, 12 федеральних резервних банків, які є центральними для округів і розташовані у різних регіонах країни. Крім того, до цього рівня належать Управління Контролера грошового обігу і Федеральна корпорація страхування; депозитів (ФКСД). Нижній рівень банківської системи США становить 14,5 тис. комерційних банків, до числа яких входять: банки — члени ФРС (5,5 тис.); банки штатів, що не є членами ФРС (1100), однак застраховані в Федеральній корпорації, страхування депозитів і нарешті, банки, які не є членами ФРС і не застраховані в ФКСД (623). Сюди ж належать різні небанківські спеціалізовані кредитні інститути: поштові ощадні каси, фінансові і страхові компанії, кредитні кооперативи, пенсійні фонди, фонди соціального страхування, товариства взаємного кредиту, федеральні кредитні установи тощо.

У побудові та організації банківської системи США є низка особливостей і вона не має єдиної державної політики регулювання банківської діяльності. Крім того, спостерігається тенденція послаблення регулювання і контролю з боку держави і федеральних банків за діяльністю комерційних банків. Функції Центрального банку США виконує Федеральна Резервна система, створена Конгресом у 1913р. з метою забезпечення ефективності функціонування економічної системи в країні і посилення нагляду за банківською системою. Федеральна Резервна система є робочим органом Конгресу США не підпорядковується виконавчій владі. Конгрес США не має безпосереднього впливу на ФРС і не може давати їй конкретних вказівок. Однак Рада Керуючих ФРС повинна координувати свої дії з політикою президентської адміністрації та Конгресу США.

За організаційною структурою Федеральна Резервна система США є складним структурним утворенням, до якого входять: Рада Керуючих ФРС; 12 федеральних резервних банків і понад 5,5 тис. банків — членів ФРС, які становлять приблизно 40 відсотків усіх комерційних банків США, контролюючи при цьому 78 відсотків банківського капіталу (рис. 2).

Рада Керуючих ФРС складається із 7 членів, які призначаються Президентом США на 14 років і затверджуються сенатом. Голова і віце-голова Ради Керуючих призначаються Президентом США з числа членів Ради Керуючих строком на 4 роки. Рада Керуючих призначає президентів і перших віце-президентів у федеральних резервних банках.

Рада Керуючих ФРС здійснює регулюючі і контролюючі функції щодо банків — членів Федеральної Резервної системи, а також щодо банківських холдингових компаній. Крім того, Рада Керуючих регулює і контролює банківські об’єднання і міжнародні банківські утворення в США, закордонну діяльність банків — членів ФРС, а також діяльність філій і представництв іноземних кредитних організацій у США.

Рада Керуючих ФРС і федеральні резервні банки виконують практично всі основні функції, які традиційно властиві центральним банкам з розвиненою ринковою економікою. Головним завданням Ради Керуючих ФРС є визначення кардинальних напрямів кредитно-грошової політики на забезпечення стабільності платіжної системи. ФРС США фінансове незалежна від держави, має власний бюджет і фінансує свою діяльність за рахунок доходу від операцій і прибутку від емісії грошей. Президент США не має права давати ФРС будь-які розпорядження або усувати її Керуючих.

Важливе місце в структурі федеральних розпорядчих органів з банківської діяльності посідають Управління Контролера грошового обігу і Федеральна корпорація страхування депозитів. Управління Контролера грошового обігу створено відповідно до Закону про національну валюту 1863 р. і є найстарішим федеральним розпорядчим органом з нагляду за банківською діяльністю. Федеральна корпорація страхування депозитів, як незалежне федеральне агентство, була створена відповідно до Закону про банківську діяльність 1933 р. з метою захисту капіталу, зміцнення довіри вкладників до банків і посилення контролю за діяльністю банківських установ. Нині ця інституція забезпечує відшкодування власникам 99,8 відсотка суми всіх вкладів застрахованих банків, які збанкрутіли.

Особливий статус має Федеральний комітет відкритого ринку, який був заснований у 1936 р. при Раді Керуючих ФРС США. Федеральний комітет ухвалює рішення щодо операцій на відкритому ринку, має право “карбувати монету”, регулювати й вартість та визначати політику Федерального уряду США щодо купівлі-продажу цінних паперів резервними банками.

На діяльність банківської системи США певний вплив мають також рішення інших органів влади: Міністерства юстиції США (що стосуються питань злиття банків та створення банківських холдингів). Комісії з цінних паперів і бірж (з питань емісії акцій, надання права працювати на біржах), Федеральної торговельної комісії (з питань обслуговування споживачів). Крім того, важлива роль у справі впливу на ефективність національної банківської системи відводиться неурядовим організаціям щодо захисту інтересів та контролю за діяльністю кредитних установ (Національна асоціація банкірів Америки, Асоціація незалежних банків. Асоціація інвестиційних банків, регіональні асоціації банків тощо), які займаються наданням на комерційній основі банківських послуг, розробляють стандарти обслуговування клієнтів, готують фахівців банківської справи, підтримують стосунки з Конгресом США та пресою.

До банківської системи США входить розгалужена мережа комерційних банків.

Для американського законодавства характерним є чітке розмежування кредитних установ на банки і підприємства, суміжні з банками.

Відповідно до Закону про банківську діяльність 1933 р. розрізняють також комерційні та інвестиційні банки. Комерційні банки США виконують широкий спектр операцій та послуг, у тому числі приймають кошти в депозити, надають коротко-, середньо- і довгострокову позики малому і середньому бізнесу, великим корпораціям, федеральним і місцевим органам влади, виконують фінансові та трастові послуги. Особливістю комерційних банків США є те, що їм заборонено виконувати операції з корпоративними цінними паперами та виступати їх власниками, крім випадків відшкодування непогашеного кредиту.

У середині XX ст. банківська справа США характеризується гігантською концентрацією та централізацією банківського капіталу, виникненням і збільшенням банківських монополій, виходом банків за рамки кредитних операцій та зрощенням монополістичного банківського капіталу з промисловим капіталом.

Централізація банківського капіталу США, зрощення великих американських банків призвело до створення могутніх монополістичних установ у банківській сфері, до яких належать “Сіті Бенк”, “Чейз Менхеттен Бенк” і “Бенк оф Америка” тощо, і скорочення загальної кількості формально самостійних банків.

Останнім часом у США значного поширення набуває Такий вид банківської централізації, як створення банківських холдингів, за допомогою яких забезпечується контроль над групою банків завдяки скуповуванню пакетів акцій як на біржі, так і поза нею. Хоча формально банки зберегли свою юридичну самостійність, мають власне правління, баланс тощо, однак уся політика їх у сфері акумуляції заощаджень, залучення депозитів, інвестицій та кредиту, розподілу прибутку та іншої діяльності повністю контролюється холдингами, Провідні комерційні банки стають холдинговими компаніями, які є новим явищем у розвитку як кредитної системи, так і фінансового капіталу. Збільшення такої форми організації комерційних банків пояснюються тим, що холдингові компанії здатні швидше вирішувати питання щодо розширення мережі філій, кореспондентських зв’язків, забезпечення фінансових послуг для своїх клієнтів, концентрації капіталу, а також конкурувати з іншими банківськими монополіями.

Через холдингові компанії банки надають своїм клієнтам інвестиційні послуги (безпосередньо комерційним банкам заборонено виконувати операції з корпоративними цінними па перами); електронні послуги; виконують операції з дорожніми чеками, здійснюють брокерські послуги; займаються розміщенням і купівлею-продажем казначейських, муніципальних та інших офіційних боргових інструментів; надають послуги щодо інвестиційного консультування тощо.

До банківської системи США належать також спеціалізовані кредитні інститути: взаємоощадні банки (близько 500), ощадно-позичкові асоціації (понад 4,5 тис.), кредитні союзи (близько 22 тис.) — це кредитні кооперативи, які створені для надання взаємодопомоги членам різних виробничих та громадських формувань і які спеціалізуються на акумулюванні заощаджень та наданні позик на споживчі цілі. Важливе місце займають також страхові фінансові компанії, пенсійні фонди, довірчі пайові фонди тощо.

На відміну від комерційних банків спеціалізовані кредитні інститути займаються кредитуванням визначених сфер і галузей господарської діяльності. Ці інститути домінують у вузьких секторах ринку позикових капіталів та мають специфічну клієнтуру.

Важливим напрямом у спеціалізації банків є інвестиційна діяльність. Інвестиційні банки США концентруються на довгострокових вкладеннях у розвиток промисловості та емісійних операціях. Вони мобілізують довгостроковий позиковий капітал його позичальникам (компаніям, державі, окремим капіталістам) завдяки випуску і розміщенню облігацій та інших видів позикових зобов’язань. Інвестиційні банки займаються з’ясуванням характеру і розмірів фінансових запитів позичальників, узгодженням умов позик, вибором виду цінних паперів, визначають строки їх випуску з урахуванням стану ринку, здійснюють їх емісію та подальше розміщення серед інвесторів. Найбільшими інвестиційними банками США є “Мерилл Линч”, “Шеарсон Леман бразерс”, “Морган Стенлі”, “Пірс” та інші, які здійснюють посередницьку діяльність на світовому ринку цінних паперів і становлять класичний зразок існуючих інвестиційних банків. Нині в Асоціацію інвестиційних банкірів входить близько 700 інвестиційних банків.

Важливу роль за розміром позикового капіталу у фінансовій системі США відіграють страхові компанії. Чільне місце страхових компаній на ринку капіталів забезпечується тим, що, продаючи страхові поліси, вони акумулюють величезні суми на тривалі строки. Приплив додаткових коштів дає змогу компаніям щороку збільшувати інвестиції у високоприбуткові, довгострокові цінні папери з фіксованими строками погашення, насамперед в облігації промислових корпорацій, державні облігації та закладені під нерухомість.

Різновидом кредитно-фінансових установ США е фінансові компанії, які спеціалізуються на кредитуванні окремих галузей або наданні певних видів кредитів (споживчого, інвестиційного тощо).

Особливе місце серед спеціальних інститутів, що мають, відношення до банківської діяльності США, посідають кредитні, будівельні кооперативи — будівельні товариства, які формують капітал з ощадних вкладів своїх членів та видають останнім іпотечний кредит. Ці інститути функціонують разом з кредитними товариствами і фінансують таким чином будівництво приватних будинків.

Безліч інших кредитних установ (у тому числі пенсійні фонди, довірчі пайові фонди, спеціалізовані фінансові інститути тощо) виконують окремі банківські операції, однак при цьому не мають права називатися банками і змушені з ними конкурувати.

До спеціалізованих кредитно-фінансових інститутів належать також установи, що займаються ощадними операціями — ощадно-позичкові асоціації та взаємоощадні банки. Ощадно-позичкові асоціації набули широкого розповсюдження в США, однак мають суворо обмежені функції і займаються мобілізацією коштів шляхом залучення заощаджень населення за допомогою продажу власних акцій. Взаємоощадні банки займаються такою самою діяльністю, вони приймають від населення невеликі заощадження та інвестують їх у деякі види цінних паперів. Вкладники як ощадно-позичкових асоціацій, так і цих банків, отримують прибуток у формі відсотків.

Спеціалізовані фінансово-кредитні інститути відіграють важливу роль в економіці держави і сприяють інтенсифікації процесів фінансових інновацій. Отже, досвід побудови та функціонування кредитно-банківської системи США відображує специфіку федерального устрою США, враховуючи величезні розміри її території, масштаби розвитку господарства, існування соціально-економічних, національних, демографічних та інших факторів. Все це зумовило потребу в створенні унікальної системи подвійного підпорядкування кредитно-банківських установ та паралельно на рівні Федерації і штатів розгалуженої структури фінансово-банківських установ та посилення державного втручання в банківську сферу .у такій федеративній державі, як США.

Швейцарія. Найбільш надійною для іноземних компаній є швейцарська банківська система. Розвинена ринкова економіка, висока банківська культура, фінансова стабільність та стабільна валюта, розвинута юридична система зробили Швейцарію дуже привабливою для іноземних інвесторів. Швейцарська банківська система очолюється Національним банком, який має статус акціонерного товариства. Банківська система об'єднує понад 500 банківських організацій, з яких понад 140 відділень великих іноземних банків. Усі швейцарські банки традиційно поділяють на три основні групи.

До першої групи належать три найбільших акціонерних банки — ЮНІОН бенк оф Свитцеленд, Суисс бенк корпорейшн і Суисс кредит бенк. Ці гігантські банківські установи мають широку міжнародну мережу. Завдяки їх універсальності вони виконують широкий спектр банківських операцій та фінансових послуг, включаючи прийом депозитів, видачу кредитів, роботу з іноземними валютами, цінними паперами, управління портфелем інвестицій, операції з цінними паперами, трастову діяльність.

Друга група банків — це кантональні, місцеві та ощадні банки, які в основному працюють з місцевими вкладниками в своїх регіонах, спеціалізуються на кредитуванні (зокрема, під заставу нерухомості) та здійснюють розрахунково-касові операції.

У країні діють 29 кантональних банків (так звані “домашні банки” кантонів), які працюють насамперед в кантоні. Ці банки є державними: держава відповідає за їх зобов’язаннями, а управління здійснюється за участю місцевих органів управління. Кантональні банки за видами здійснюваних операцій відносять до універсальних банків.

До третьої групи належать приватні банки, основний вид їх діяльності — це управління інвестиційними портфелями. Швейцарські банки надають величезну кількість різноманітних послуг великим корпораціям, компаніям, фірмам, населенню. Поряд з традиційними послугами вони допомагають малому бізнесу: здійснюють переведення (трансфер) платежу в межах Швейцарії і на міжнародному фінансовому ринку, займаються купівлею і продажем банкнот різних країн, організовують переговори про угоди на фондових біржах Швейцарії та в інших країнах.

Комерційні банки надають широкий спектр кредитів. Однак надання кредиту залежить від репутації фірми — іноземний клієнт, щоб отримати кредит, повинен мати бездоганну репутацію. Клієнтам з юридичною адресою в Швейцарії надаються, зокрема, такі послуги: короткостроковий кредит (забезпечений або незабезпечений), по конкретному рахунку або у формі фіксованого авансу, в швейцарських франках або у валюті інших країн; позики під нерухомість; лізинг і факторинг; рефінансування лізингових операцій; відкриття акредитивів тощо.

Більшість швейцарських банків мають стовідсоткову або близьку до цього ліквідність — показник, не досяжний для банків інших країн. Крім того, кожний банк Швейцарії дотримується такого правила: чиста вартість його капіталу, за винятком фінансових зобов’язань, становить 7-9 відсотків вартості цих зобов’язань; за світовими стандартами цей відсоток досить високий.

Швейцарські банки регулярно проходять ретельні аудиторські перевірки. При цьому аудиторські фірми виступають більш суворими ревізорами, ніж уряди інших країн, які контролюють діяльність банків. Найбільші швейцарські банки мають свої представництва у всіх світових фінансових центрах і за вмілого ведення справ забезпечують вихід клієнтам на міжнародну арену бізнесу.

Окрім власне банків, до банківської системи Швейцарії органічно входить велика кількість фінансових компаній, за допомогою яких відкриваються широкі можливості застосування капіталу в цій країні. Їх поділяють на: компанії, які. публічно рекламують себе для прийому депозитів і відповідно зобов’язані відповідати всім вимогам федерального банківського законодавства, і компанії, що не приймають депозити, але виконують інші банківські операції. Останні компанії підпадають під регулювання тільки деяких статей банківського законодавства.

Характерною рисою швейцарської банківської системи е надзвичайно високий ступінь контролю за діяльністю банків та інвестиційних компаній. На цьому ґрунтується загальноприйняте в світовій практиці ставлення до швейцарських банків як еталона надійності. Контроль за банками має триступінчасту структуру і здійснюється Федеральною банківською комісією. Національним банком і Швейцарською банківською асоціацією.

Діяльність банків, їх регулювання і контроль за ними регламентуються Федеральним банківським законом про банки і ощадні каси від 8 листопада 1934 р. У функціонуванні швейцарської банківської системи важливу роль відіграє Банківський комітет. Це незалежний орган, який не підпорядковується ні уряду, ані Національному банку. Банківський комітет контролює додержання банками Закону про банківську діяльність, зведених правил і встановлених нормативів. Важливим завданням Банківського комітету є захист інтересів акціонерів і клієнтів. У своїй діяльності комітет спирається на незалежні аудиторські служби, які знаходяться поза банком. Банківському комітету надано право при призначенні на керівні посади висловлювати свою думку, а рішення його обов’язкові для виконання.

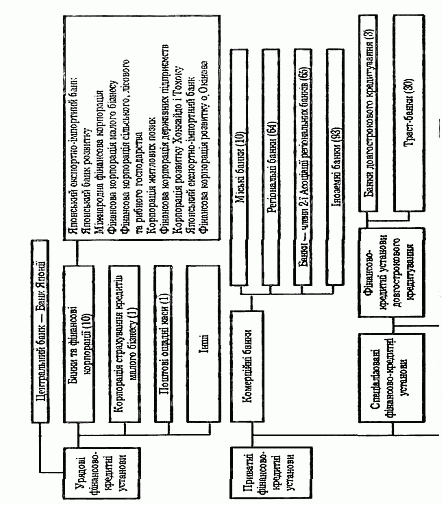

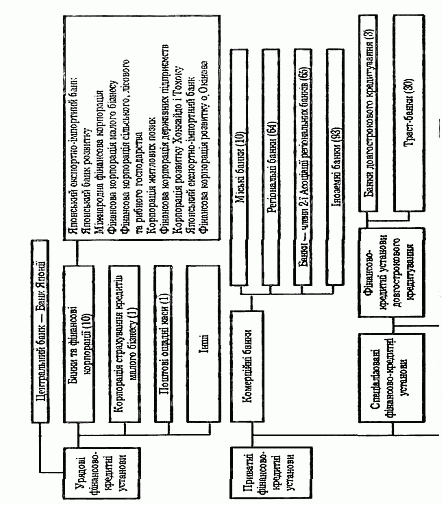

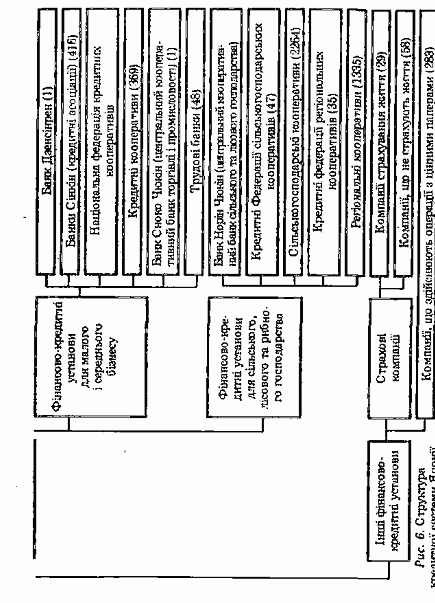

Японія. На сьогодні кредитно-банківська система Японії е однією з найбільш могутніх і розвинених у всьому світі. Збільшується кількість японських банків, які входять до групи провідних банківських установ світу, спостерігається розширення масштабів діяльності фінансово-кредитних інститутів, посилюються тенденції до інтернаціоналізації японського банківського бізнесу.

Кредитно-банківська система Японії є найбільш могутньою і розвиненою і характеризується надійністю, що є результатом політики держави у сфері банківського контролю і нагляду, а також тих заходів, що здійснюються з метою підтримки комерційних фінансово-кредитних організацій.

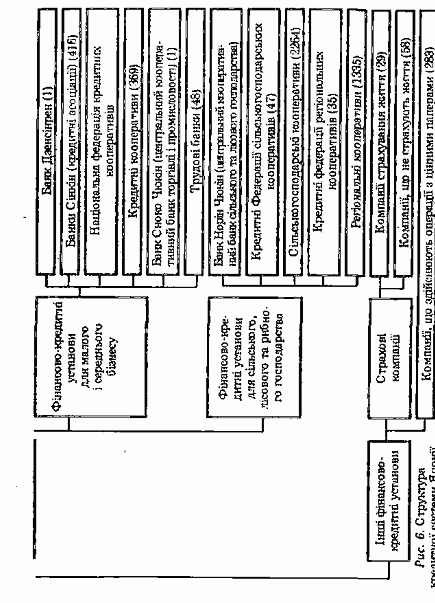

Кредитна система Японії охоплює приватні, державні і кооперативні кредитно-фінансові установи, яких налічується близько 6,2 тис. (рис. 3).

Важливу роль у кредитно-банківській системі відіграє Банк Японії, який було засновано ще в 1882 р. як центральний банк. Банк Японії є державною установою, центром кредитної системи, основним його акціонером є держава.

Статутний капітал Банку Японії становить: 55 відсотків (приблизно 1 млн дол.) належить державі, а 45 відсотків — приватним компаніям. Банк Японії має 50 філій та відділень в Японії та представництва у Нью-Йорку, Лондоні, Парижі, Франкфурті-на-Майні та в Гонконгу. Функції Банку Японії визначаються спеціальним законом (1998 р.), згідно з яким загальне й оперативне керівництво центральним банком покладено на правління банку, що складається з 9 осіб. Голова та два його заступники призначаються Кабінетом Міністрів за згодою обох палат парламенту, а 6 інших членів правління Призначаються Кабінетом Міністрів з числа осіб, що мають певний досвід і знання в сфері економіки та фінансів на строк 5 років.

Банк Японії підзвітний парламенту і двічі на рік звітує перед ним про грошово-кредитну політику, але діє як незалежна інституція.

Головним завданням Банку Японії є сприяння збалансованому розвитку національної економіки підтриманням цінової стабільності. Банк Японії володіє емісійним правом, тобто необмеженою монополією на випуск банкнот. Відповідно до законодавства обсяг банкнотної емісії встановлюється міністерством фінансів за згодою уряду. До важливих завдань Банку Японії також належать формування грошової політики та здійснення контролю за діяльністю кредитних інститутів, встановлення офіційної облікової відсоткової ставки та забезпечення ефективного і безперебійного функціонування системи розрахунків між кредитними організаціями. Банк Японії не тільки керує банківською системою країни, а й мережею державних кредитно-фінансових установ, таких як Банк розвитку, Експортно-імпортний банк, фінансові корпорації.

Згідно з законом 1998 р. визначено такі діяльності Банку Японії:

— облік комерційних та інших векселів і боргових зобов'язань;

— надання позик під забезпечення векселів, боргових зобов'язань, державних облігацій та цінних паперів;

— купівля-продаж комерційних та інших векселів, боргових зобов'язань та цінних паперів, а також інших облігацій;

— виписка векселів на отримання;

— приймання вкладів;

— операції у національній валюті;

— приймання на зберігання цінностей, купівля-продаж золота та срібла у злитках тощо.

Банк Японії, виступаючи "банком банків", забезпечуй" ефективне функціонування системи платежів і розрахунків між кредитними організаціями, здійснює контроль за кредитною сферою, організує грошово-кредитне регулювання економіки.

Кредитно-банківська система Японії є трирівневою і складається з різноманітних видів банків.

Основою банківської системи Японії є загальнонаціональні -комерційні банки, які охоплюють міські банки, регіональні банки, трастові банки, банки довгострокового кредиту.

Міські банки — це 10 найбільших монополістичних банків. Японії і світу. Вони зосередили понад 1/4 загального, обсягу залучених депозитів. Близько 30% позик надаються цими банками. Міські банки мають розгалужену мережу філій як у Японії, так і за кордоном. Ці фінансово-кредитні інститути є основними учасниками валютного ринку. Вони тісно контактують із. промисловими і торговельними компаніями. Під контролем міських банків перебуває діяльність багатьох інших фінансово-кредитних інститутів, у тому числі— регіональні комерційні банки. Міські банки є головними постачальниками, Коштів у ті галузі японської економіки, що розвиваються швидкими темпами, особливо — в експортні. Для них характерні високий рівень перекредитування і залежність від Банку. Японії, який здійснює урядову грошово-кредитну політику.

Регіональні банки — це переважно малі та середні за масштабами здійснюваних операцій банки, які можуть відкривати відділення та філії тільки в тій префектурі, де розташована їхня головна контора.

Трастові банки виконують інвестиційні та довірчі операції, контролюють діяльність брокерських компаній, які здійснюють операції із цінними паперами. Більшість із них перебуває у тісному зв'язку з Міськими банками; спільно володіють, акціями і створюють за кордоном філії, що функціонують як банківські установи.

Банки довгострокового кредиту розміщують на ринку дібенчери двох видів, відсоткові папери (на строк 5 років із виплатою відсотків двічі на рік) та дисконтні папери (з річним строком, що продаються за ціною, зменшеною на суму дисконту).

Поряд із загальнонаціональними комерційними банками в Японії функціонує численна група іноземних банків (93 відділення). Іноземні банки в Японії істотно відрізняються один від одного за розміром своїх активів, видами основних операцій та статусом, яким вони наділені в банківській системі країни. Особливістю цих банківських установ є значні обсяги кредитування. Так, частка позик іноземних банків становить близько 3% загальної суми позик, виданих усіма японськими банками. Однак сфера діяльності іноземних банків у Японії більш обмежена на відміну від сфери діяльності іноземних банків у провідних країнах.

Важливою ланкою кредитно-банківської системи Японії є спеціальні фінансово-кредитні установи: кредитні кооперативи і корпорації (інвестиційні, лізингові та страхові компанії, фінансово-кредитні корпорації, поштові ощадкаси, брокерські фірми).

Кредитні корпорації поділяють на сільськогосподарські та міські. Членами цих корпорацій є відповідно селяни та власники малих і середніх промислових та торговельних підприємств. Корпорації надають цільові пільгові позики для розвитку виробництва.

Лізингові компанії спеціалізуються на нетрадиційних сферах фінансового обслуговування – оренді обладнання, майна. Одні з них є універсальними, вони пропонують в оренду різне обладнання, а інші спеціалізуються на оренді певного виду машин, обладнання, автомобілів, комп'ютерів тощо.

Фінансово-кредитні корпорації спеціалізуються на наданні пільгових кредитів підприємствам окремих галузей народного господарства (сільського господарства, лісової промисловості, рибальства, житлового будівництва тощо), економічно відсталим регіонам, підприємствам, місцевим органам влади. Їх бюджети та щорічні плани затверджуються парламентом, а діяльність контролюється відповідними міністерствами.

Поштові ощадкаси функціонують при поштових відділеннях; Залучені на депозити кошти надходять до Бюро довірчих фондів Міністерства фінансів і становлять головну частину його коштів.

Страхові компанії акумулюють величезні фінансові кошти, що використовуються ними в основному для інвестицій в ціню папери, займаються різними видами страхування, які є головною особливістю японської банківської системи.

Брокерські фірми посідають незначне місце серед фінансово-кредитних установ країни. Однак у кредитній системі вони відіграють значну роль не за розміром фінансових ресурсів, а як активні учасники децентралізованого ринку цінних паперів, які діють поряд з фондовими біржами.

Велике значення в кредитній системі Японії мають державні фінансово-кредитні інститути. Японський банк розвитку, Експортно-імпортний банк, 10 фінансово-кредитних корпорацій, Бюро довірчих фондів Міністерства фінансів, поштово-ощадні каси.

Японський банк розвитку заснований у квітні 1951 р., його діяльність зосереджена на пільговому кредитуванні галузей економіки. Він здійснює довгострокове кредитування промисловості, в основному тих галузей, які є ризиковими з точки зору приватних банків. Кредитні ресурси цього банку складаються з капіталу, наданого при створенні банку, бюджетних асигнувань, коштів інших урядових установ.

Експортно-імпортний банк Японії належить до спеціалізованих, заснований у 1950 р. Статутний капітал повністю належить державі, власні кошти банку складаються з його капіталу та бюджетних асигнувань, залучені кошти — із позик, які урядові установи надають банку, та іноземних кредитів. Обсяг, структуру пасивів та зміст активних операцій щороку схвалює парламент, а контроль за діяльністю банку здійснює Міністерство фінансів. Експортно-імпортний банк надає позики підприємствам Японії для зовнішньоекономічної діяльності на строк від б місяців до 5 років, який в окремих випадках збільшується до 15-20 років. Спільно з комерційнїіми банками Експортно-імпортний банк надає також позики імпортерам японських товарів.

Бюро довірчих фондів Міністерства фінансів функціонує як державна установа. Його фінансові ресурси складаються з вкладів населення у державних поштово-ощадних касах та державних пенсійних фондах і використовуються як джерело фінансування державних підприємств і кредитних установ.

Державні фінансово-кредитні інститути фінансують лише ті сфери економіки, де з певних причин не працюють комерційні банки. Кредит цих установ традиційно найбільш пільговий завдяки тому, що вони отримують кошти від Бюро довірчих фондів під офіційно встановлений низький відсоток і самі працюють як органи фінансування.

Законодавство Японії на відміну від законодавства інших країн чітко розподіляє повноваження між банками і фондовими компаніями, не дозволяючи їм втручатися в сферу операцій один одного.